摘要:10月25日,刘鹤应约与美国贸易代表莱特希泽、财政部长姆努钦通话。双方同意妥善解决各自核心关切,确认部分文本的技术性磋商基本完成。双方表示将于近期再次通话,在此期间工作层将持续抓紧磋商。国务院常务会议确定优化外汇管理、促进跨境贸易投资便利化12条措施。欧洲央行维持主要再融资利率在0.00%不变,将存款利率维持在-0.50%不变,将边际借贷利率维持在0.25%不变。

一、政策与新闻

1、10月25日,刘鹤应约与美国贸易代表莱特希泽、财政部长姆努钦通话。双方同意妥善解决各自核心关切,确认部分文本的技术性磋商基本完成。双方确认就美方进口中国自产熟制禽肉、鲶鱼产品监管体系等效以及中方解除美国禽肉对华出口禁令、应用肉类产品公共卫生信息系统等达成共识。双方表示将于近期再次通话,在此期间工作层将持续抓紧磋商。2、国务院常务会议确定优化外汇管理、促进跨境贸易投资便利化12条措施。在落实好各项已定政策同时,要进一步完善出口退税、贸易融资、信用保险等政策;加大适应国内需求的农产品、日用消费品和设备、零部件等进口。坚决纠正基层反映突出的侵蚀减税降费红利、“任性用权”破坏营商环境、懒政怠政等问题,加快疏通影响扩内需、稳就业等政策落实堵点。3、证监会称将启动全面深化新三板改革。将重点推进五项改革措施:一是优化发行融资制度,构建多元化的发行机制,运行符合条件的创新层企业向不特定的投资者发行股票,提高融资效率,支持不同类型的挂牌企业融资发展;二是完善市场分层,设立精选层;三是建立挂牌公司的转板上市机制;四是加强监督管理,分类监管,切实提升挂牌公司质量;五是健全市场退出机制,完善摘牌制度。4、近期证监会以窗口指导的形式向多家基金公司产品部传递了最新的产品审核要求。此次公募产品审批规则调整的大方向是“鼓励权益基金,限制债券基金”。此次调整后债基的审批流程将会变慢,普通债券产品发行数量和发行规模也将受限。普通权益基金之前大概需要60-70日左右,调整之后一个月内就可以获批。5、欧洲央行维持主要再融资利率在0.00%不变,将存款利率维持在-0.50%不变,将边际借贷利率维持在0.25%不变。欧洲央行重申自11月1日起重启净资产购买计划,规模为每月200亿欧元;将在首次加息后持续再投资计划。俄罗斯央行将基准利率下调至6.50%,为连续第四次降息,降息幅度超市场预期。6、欧盟委员会称欧盟27国已经原则上同意英国延期脱欧,暂未确定期限。欧盟代表将在下周初会面,最终敲定协议。7、中国人民银行与欧洲中央银行续签了双边本币互换协议,互换规模为3500亿元人民币/450亿欧元,协议有效期三年,经双方同意可以展期。8、10月21日,贷款市场报价利率1年期LPR为4.20%,5年期以上LPR为4.85%,与上期持平。

二、宏观经济数据

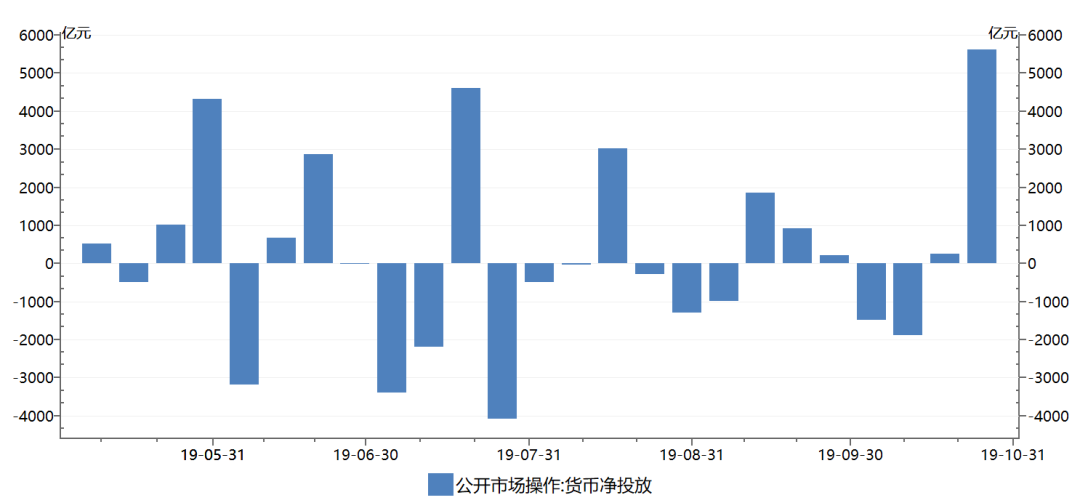

1、公开市场操作

央行进行公开市场操作逆回购投放资金5,900,逆回购到期300亿元,净投放资金5,600亿元。

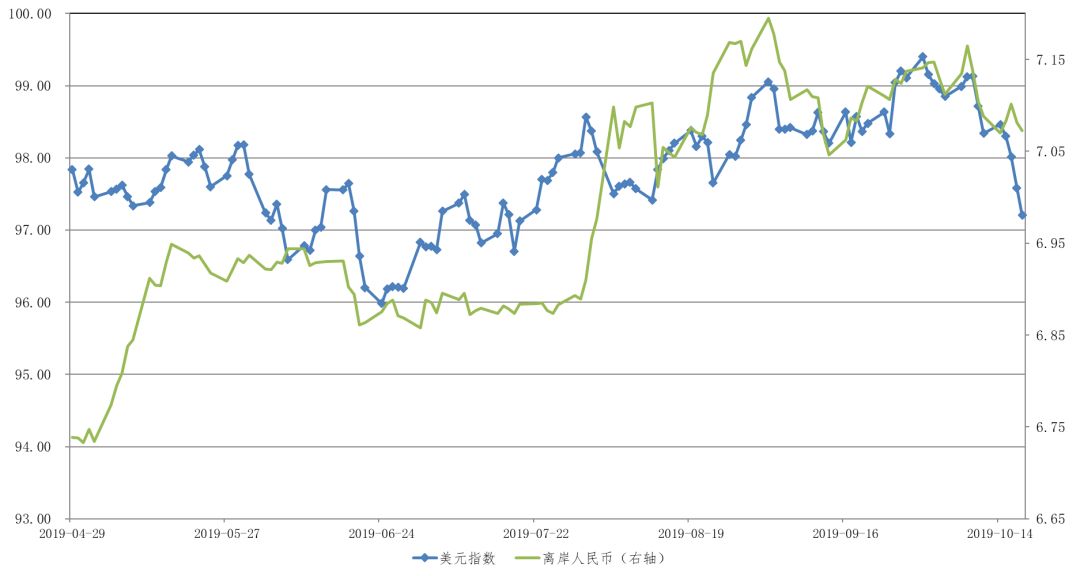

2、汇率

截至10月25日,美元指数波动上涨,收至97.8447,周涨0.66%,美元兑离岸人民币波动下跌,收至7.0510,周跌0.30%。

三、股票市场观察

1、国内重点股票指数

截至10月25日,上证综指、深证成指、创业板指数、中小板指数波动上涨,收盘价分别为2,954.93点、9,660.44点、1,675.34点、6,163.93点,较前一个交易周涨幅分别为0.57%、1.33%、1.62%、1.97%。上证50指数收盘价为2,967.05点, 较前一个交易周涨幅为0.13%。

2、资金动向

截至10月25日,两市成交金额18,610.07亿元,较前一个交易周减少3,330.28亿元,成交数量1,702.77亿股,较前一个交易周减少313.11亿股。两市资金主力净流出约559.08亿元。医药生物板块净流出资金最多,约为78.63亿元,其中片仔癀、迈瑞医疗、凯莱英是医药生物板块主力净流出最多的个股。主力净流出资金排名前三的是医药生物、非银金融、计算机板块。3、国外重点股票指数

截至10月25日,道琼斯工业平均指数、纳斯达克综合指数波动上涨,道琼斯工业平均指数收盘价和一周涨幅分别是26,958.06点、0.70%,纳斯达克综合指数收盘价和一周涨幅分别是8,243.12点、1.90%。4、股指期货

截至10月25日,前二十名期货公司,中证500股指期货净空单量60,333手,较前一个交易周减少436手,成交量528,693手,较前一个交易周减少132,990手;沪深300股指期货净空单20,880手,较前一个交易周减少6,470手,成交量476,932手,较前一个交易周减少119,981手;上证50股指期货净空单16,473手,较前一个交易周增加3,880手,成交量226,501手,较前一个交易周减少55,637手。

四、债券市场观察

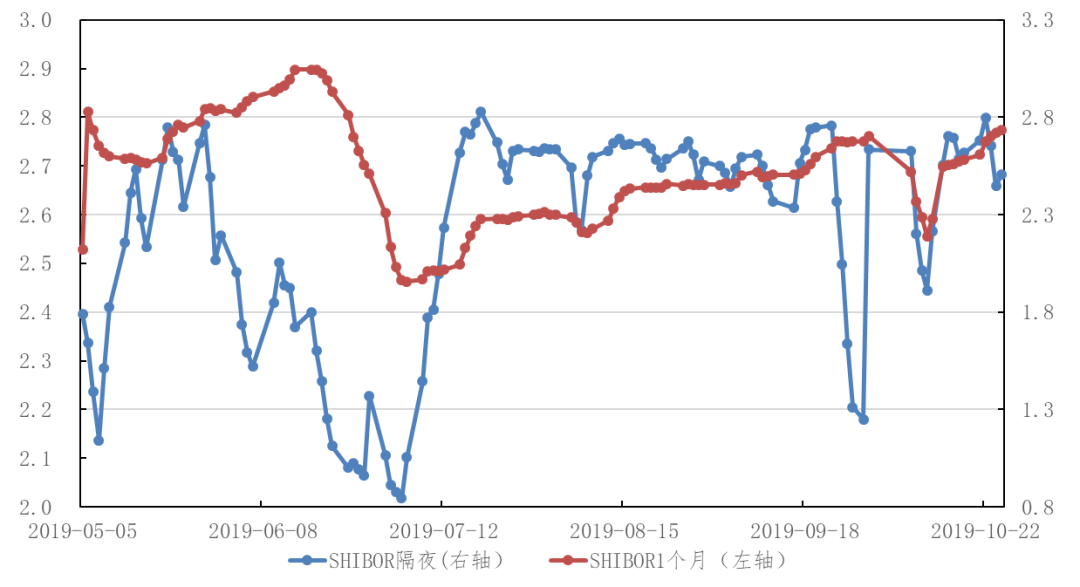

1、Shibor利率

截至10月25日,Shibor利率整体下行。隔夜、一周Shibor利率分别下行11.20BP、2.20BP。一个月Shibor利率上行6.10BP。

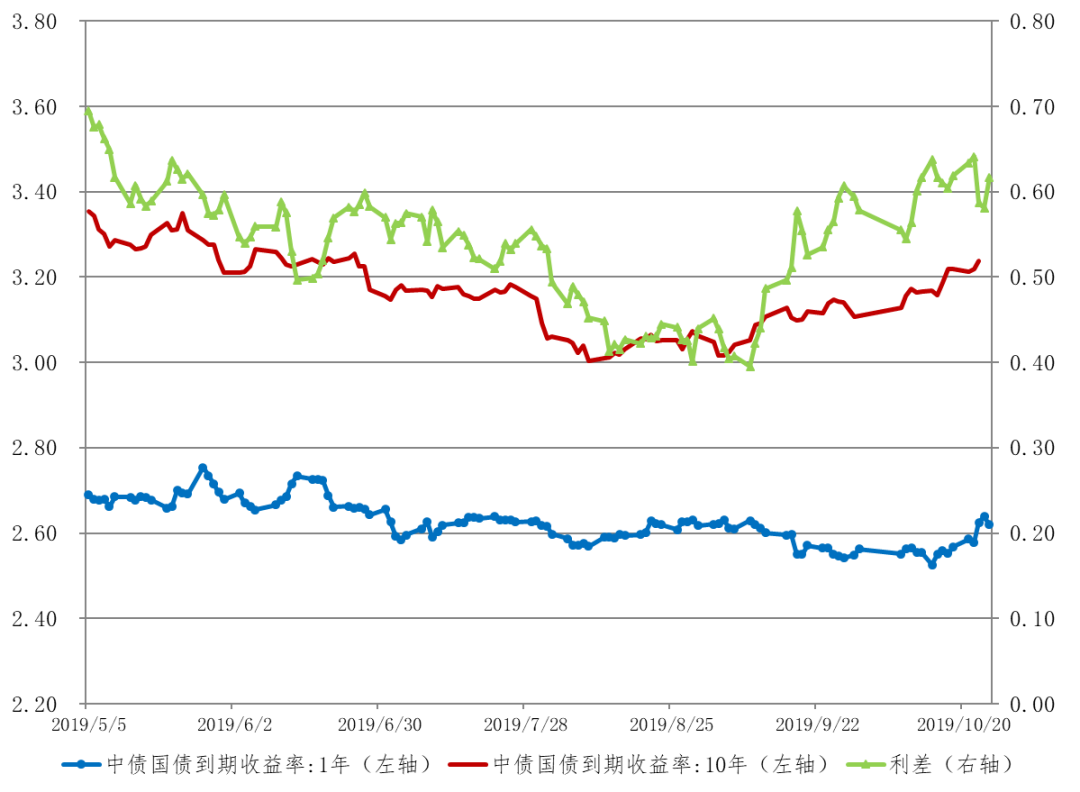

2、利率债

(1)发行和交易概述国债发行3只,发行金额980.10亿元,政策性银行债发行19只,发行金额838.50亿元。国债成交额11,187.59亿元,较前一个交易周增加1,280.48亿元,地方政府债成交额1,995.21亿元,较前一个交易周增加166.98亿元,政策性银行债成交额19,989.32亿元,较前一个交易周减少1,101.10亿元。(2)到期收益率国债到期收益率整体上行。其中,1年期国债到期收益率上行5.26BP,10年期国债到期收益率上行5.02BP。

3、信用债

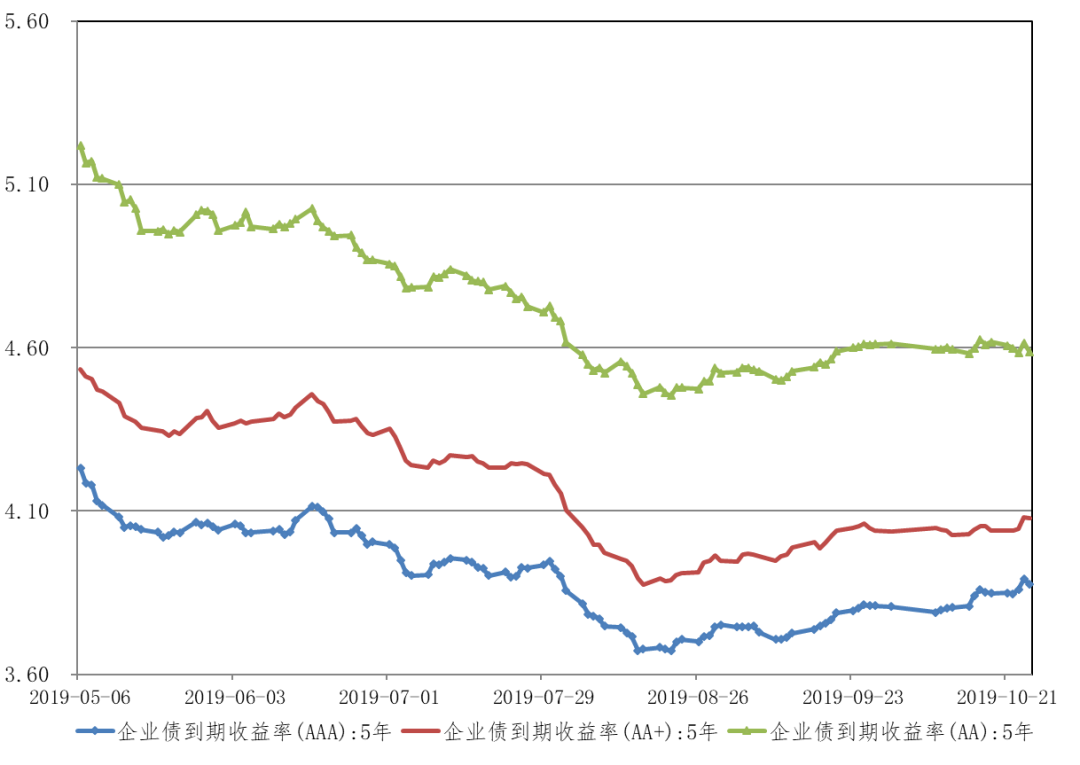

(1)发行和交易概述信用债发行1,214只,发行金额7,431.39亿元,发行数量增加58只,发行金额增加111.99亿元。主体评级AAA债券发行476只,计划发行金额5,466.10亿元,利率区间1.90%-5.95%。主体评级AA+债券发行327只,计划发行金额701.68亿元,利率区间2.75%-7.50%。主体评级AA债券发行237只,计划发行金额328.17亿元,利率区间2.86%-8.00%。

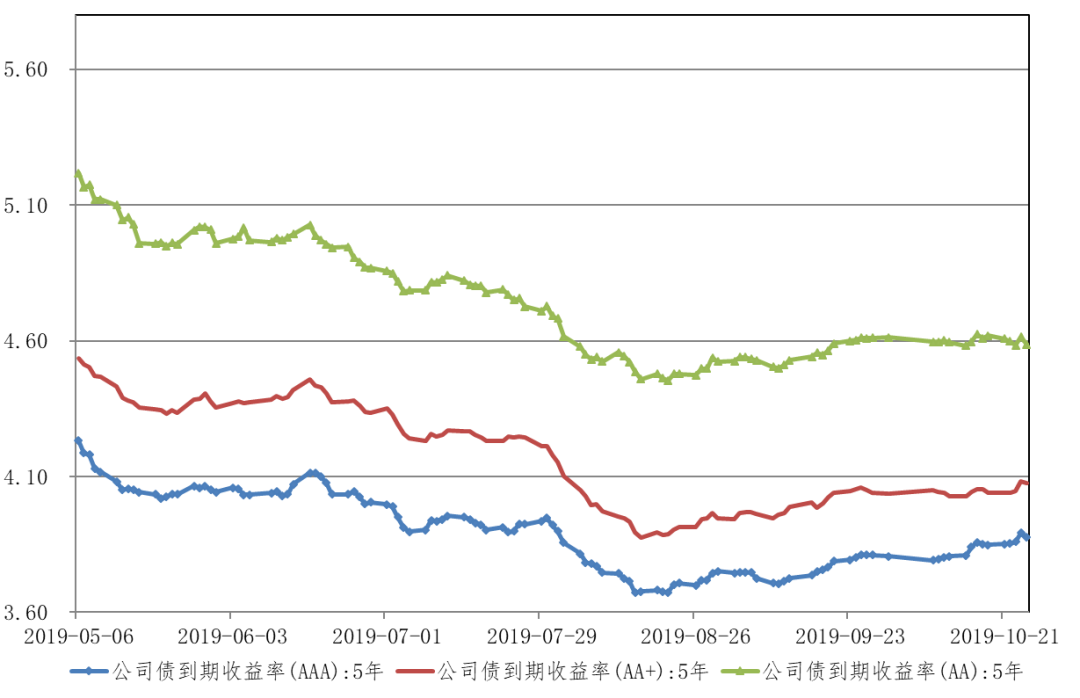

信用债成交金额14,424.89亿元,较前一个交易周减少400.04亿元。其中,企业债成交金额273.27亿元,较前一个交易周减少68.79亿元;公司债成交金额114.00亿元,较前一个交易周减少16.23亿元。

(2)到期收益率信用债到期收益率整体上行。同期限高、低评级和同主体评级短期、长期的信用债利差维持在高位。5年期主体评级AAA、AA+企业债到期收益率较前一个交易周分别上行2.75BP、3.65BP。5年期主体评级AA企业债到期收益率较前一个交易周下行3.23BP。5年期主体评级AAA、AA+公司债到期收益率较前一个交易周分别上行2.80BP、3.64BP。5年期主体评级AA企业债到期收益率较前一个交易周下行3.23BP。

(数据来源:wind,海润东方研究部)

注:原创文章,欢迎转载,请注明出处哦?